A jegybank jobban tenné, ha az infláció elleni küzdelem során eszközként nem az alapkamatot, hanem a forint árfolyamát használná.

A jegybanki politika az ún. inflációs célkövetés rendszerével primitívvé vált, és többnyire alkalmatlan arra, hogy az inflációt kezelje és az árstabilitást biztosítsa. A rendszer lényege az, hogy a jegybank meghatároz egy inflációs célt, negyedévente elkészít egy jelentést, és ha a vizsgált időhorizonton a jelentés a cél fölötti inflációt jelez, akkor a jegybank kamatot emel, ha cél alattit, akkor kamatot csökkent. A gond csak az, hogy minden bizonnyal nem a kamatláb a leghatékonyabb eszköz az inflációs cél elérésében, mint ahogyan az is valószínű, hogy jóval hatékonyabb lehetne a jegybank, ha nem a kamatlábat, hanem a devizaárfolyamot használná első számú eszközként. (Bővebben lásd "Európa, ébresztő! (2)" című cikkünket a jobb oldali hasábban)

KÖVESSEN MINKET A FACEBOOKON!

KÖVESSEN MINKET A LINKEDINEN!

Ennek két jó oka is van. Egyrészt egy Magyarországhoz hasonló kis nyitott gazdaságban a hazai fizetőeszköz leértékelődése nyomán fellépő importár-növekedés közvetlenül áttételek nélkül hat és növeli az inflációt, miközben az alapkamat csökkentése jó néhány áttételen keresztül van hatással a beruházásokra, a keresletre és ezen keresztül az inflációra.

2013. máj 25. 07:51

2013. máj 25. 07:51

A forintra kell lőni!

2013. máj 23. 07:51

2013. máj 23. 07:51

Így segíthetne Magyarországon az MNB

Az államadósság a jelenleginél jóval olcsóbban is finanszírozható lenne, ha a jegybank ésszerű határokon belül besegítene.

"Háborúban és szerelemben mindent szabad" - tartja a mondást, de miért ne lehetne igaz ez az örök igazság a jegybanki politikákra is, különösen válságos időkben? A rendkívül konzervatív európai szemlélettel szemben például az Egyesült Államok rugalmas monetáris politikát folyatat, és nem rest felrúgni évtizedekig szentnek gondolt szabályokat, ha a gazdasági érdek úgy kívánja. (Bővebben lásd "Európa, ébresztő! (1)" című cikkünket a jobb oldali hasábban)

KÖVESSEN MINKET A FACEBOOKON!

KÖVESSEN MINKET A LINKEDINEN!

Konkrétan: akkor, amikor az államadósságok elviselhetetlen teherként nehezednek az egyes országokra, akkor miért ne lehetne a jegybank segítségét kérni? Ha például a jegybankok is aktív szereplői lennének az állampapírok piacának - ésszerű határokon belül természetesen -, az számos közvetlen és közvetett előnnyel járna az adósságok finanszírozásában - írja Bánfi Tamás, a monetáris tanács egykori tagja a Pénzügyi Szemlében megjelent tanulmányban.

2013. máj 01. 07:51

2013. máj 01. 07:51

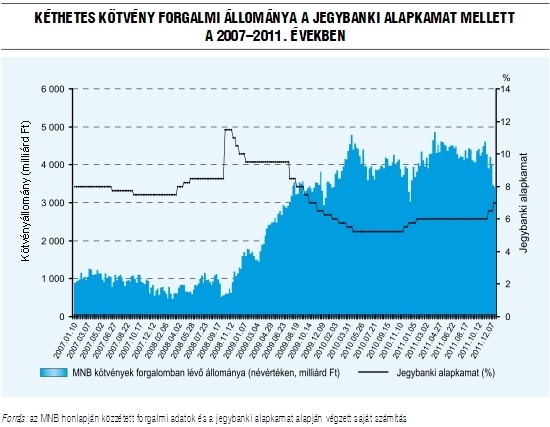

Óriási pénzcsapot zárna el az MNB

Az MNB tegnap közölte, hogy augusztus elejéig a mostani 4500 milliárdról 3600 milliárdra csökkentenék a kéthetes betéti állományt. Itt az ideje, mert van min spórolni, az biztos.

Egyik korábbi posztunkban kifejtett okok nyomán 2009-et követően a magyar kereskedelmi bankoknak jelentős forintforrásaik keletkeztek. Ezeket a pénzeket nem forgatták vissza hitelezésre, nem vettek belőle állampapírt, hanem a jegybanknál tartották. Gondot csak az jelentett, hogy ez a jegybank számára évi 200-250 milliárd forint kamatkiadást okozott, és okoz a mai napig is.

Sajnos olyan világot élünk, amikor az államnak minden egy forint kiadásra oda kell figyelnie, nem engedhet meg magának egyetlen felesleges milliárdnyi plusz költséget sem, nem hogy 200-at. (A témáról készített "A monetáris politika kockázatai és az államadósság-szabály" című ÁSZ-tanulmány a jobb oldali hasábban érhető el.)

KÖVESSEN MINKET A FACEBOOKON IS!

http://www.facebook.com/penzugyiszemle

Ma Európában takarékoskodni kell, ez a jelszó, különösen ott, ahol bőven van tere a költségek faragásának. Magyarországon az MNB tipikusan ilyen hely, ahol több európai ország gyakorlatát átvéve akár évi több tíz milliárd forint megtakarítás is elérhető lenne.

2013. február 15. 07:51

2013. február 15. 07:51

A gatyánk is rámegy az IMF-hitelre

A végelszámolásnál könnyen kiderülhet, hogy jóval többe kerül az IMF-hitel a papíron szereplő 3-4 százaléknál.

Az elmúlt hónapok IMF-tárgyalásai alatt többször is olvasni lehetett, hogy Magyarország okosan tenné, ha a Valutaalaptól venne fel kölcsönt 3-4 százalékos kamat mellett, ahelyett, hogy a forint alapú állampapírok kibocsátásán keresztül von be forrást, 6-7, sőt esetenként 8-9 százalékon. Ha valaki megkérdezné tőlünk, hogy mennyi kamatot akarunk fizetni, 3 százalékot, vagy 6-ot, akkor eléggé egyértelmű a válasz. (Bővebben lásd "A költségvetés kockázatai a következő években" című cikkünket a jobb oldali hasábban)

Már-már túl egyértelmű, annyira, hogy az embernek rossz érzése támad, valahogy úgy, mint amikor visszagondol a svájcifrank-alapú hitelkérelmeknél elhangzott kérdésre: "Kedves hitelfelvevő, melyiket választja, 50 ezres törlesztő és frankhitel, vagy 80 ezres törlesztő, és forinthitel?"

Ahogy a frankhiteleknél is kiderült, hogy nincs ingyenebéd, úgy az IMF-hitel kapcsán is félő, hogy a valós költségek meghaladják azt a bizonyos 3-4 százalékot...

2012. október 02. 09:30

2012. október 02. 09:30

Nem csak megszorítani lehet

Magyarország rendbetételéhez először azt kell megtalálni, hol van tere a takarékosságnak.

A magyar költségvetést rendbe kellene tenni - ebben mindenki egyetért, a hogyannal kapcsolatban azonban már komolyak a véleménykülönbségek. Nem is arról van szó, hogy ki melyik területen tartja túlzónak a kiadásokat (a bevételekről most nem is szólnék), hanem arról az alapvető eltérésről, ami a makrogazdasági és mikrogazdasági megközelítésből adódik (erről lásd "A közvagyon ne legyen elfekvő tőke, a közpénzre befektetésként tekintsünk!" című írásunkat a jobb oldali hasábban).

Utolsó kommentek