Mit rontottunk el, mit csinálhattunk volna másként, miért szenvedünk ennyire a válságtól?

Gyermekkorunkban bizonyára sokan hallhattuk a környezetünkben, hogy még tíz év, és ott tartunk majd, mint Ausztria. Függetlenül attól, hogy ezt a jóslatot akkor elhitte-e egyáltalán valaki, érdemes feltenni a kérdést: miért van az, hogy Magyarország jelenleg roskadozik az adósság alatt, nem rendelkezik értékelhető állami vagyonnal, és egyre kevesebb iparágban mondhatja magát nemzetközi szinten is versenyképesnek. (Bővebben lásd "A külső pénzügyi sebezhetőség okai és elkerülésének eszközei" című cikkünket a jobb oldali hasábban)

KÖVESSEN MINKET A FACEBOOKON IS!

http://www.facebook.com/penzugyiszemle

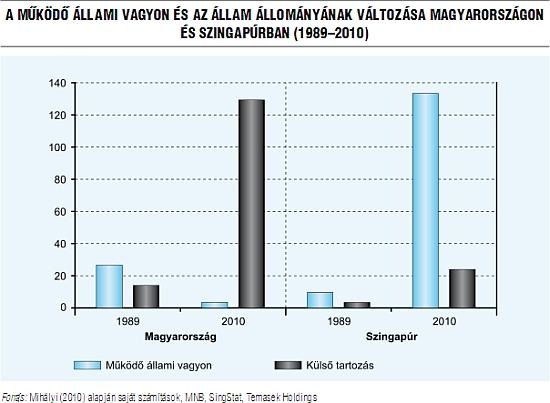

A BME kutatói elvégeztek egy érdekes összehasonlítást Magyarország és Szingapúr között, amely választ ad a fönti kérdések többségére. A magyar adósságproblémák ez alapján egészen a 70-es évek olajárrobbanásáig vezethetők vissza. Az emelkedő olajárnak betudhatóan az importált termékek árai akkor a legtöbb esetben felszöktek, Magyarországnak pedig választania kellett: visszafogja fogyasztását, vagy hitelből finanszírozza a korábbi életszínvonalat.

2013. máj 13. 07:51

2013. máj 13. 07:51

Így is csinálhatta volna Magyarország

2013. máj 08. 07:51

2013. máj 08. 07:51

Új neve van a válságnak

A mostani válságot már sokféleképp hívták, most a Nobel-díjas Stiglitz adott neki új nevet. Mégpedig elég találót.

A válság kitörésekor, 2007-ben a leggyakrabban a subprime-válság elnevezéssel lehetett találkozni, amit Magyarországon rögtön meg is kellett magyarázni, hisz még a pénzügyesek nagy részének sem volt lövése sem arról, mit is jelent a "subprime" kifejezés. Azóta azonban sok víz lefolyt már a Dunán, és Észak-Atlanti Válságról ír a Nobel-díjas bezzeg-tudós, a globalizáció-kritikus Stiglitz. (Bővebben lásd "Szigorúbb állami felügyeletre van szükség!" című cikkünket a jobb oldali hasábban)

KÖVESSEN MINKET A FACEBOOKON IS!

http://www.facebook.com/penzugyiszemle

A subprime fordításából jött a "másodrendű jelzáloghitel-piaci válság" kifejezés, ami egyfajta magyarítása volt az eredeti névnek. A válság azonban nem állt meg sem az országhatároknál, sem pedig a pénzügyi piacok határainál, így új név kellett.

2013. április 09. 07:51

2013. április 09. 07:51

Essen már szét az eurózóna!

Nem kell rettegni az eurózóna szétesésétől, több mint valószínű, hogy néhány éven belül még meg is köszönnék az érintettek.

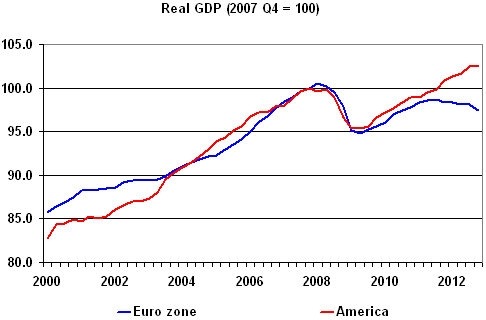

Az Egyesült Államok és az eurózóna a múltban a gazdasági teljesítmény tekintetében jellemzően kéz a kézben haladtak, az elmúlt két évben azonban látványosan elváltak egymástól. Az USA folytatta a növekedést, és 2012 negyedik negyedévében reál GDP-je már 2,5 százalékkal haladta meg a 2007-ben felállított csúcsértéket, miközben az eurózóna mutatója éppen ennyivel, azaz 2,5 százalékkal maradt el a válság előtti rekordtól. (Bővebben lásd "Az euró okolható az USA és az eurózóna szétválásáért" című cikkünket a jobb oldali hasábban)

KÖVESSEN MINKET A FACEBOOKON IS!

http://www.facebook.com/penzugyiszemle

Ami ennél is aggasztóbb, az a tendencia: miközben az USA gazdasága szünet nélkül növekszik - az előrejelzések szerint 2013 első negyedévében az évesített ütem akár a 4,0 százalékot is elérhette -, addig az eurózóna gazdasága szenved a recessziótól, amiből az előrejelzések szerint meglehet, hogy egészen az év végéig nem fog kilábalni.

2013. március 23. 07:51

2013. március 23. 07:51

Pár napunk maradt

Európának kevesebb mint egy hete van, hogy megoldja a ciprusi krízist, különben felkészülhetünk egy európai Lehman Brothers-féle összeomlásra.

Christopher T. Mahoney, a Moody's korábbi alelnöke cseppet sem optimista véleményt fogalmazott meg, és hangsúlyozta, hogy Ciprus tankönyvbe illő rendszerkockázatot jelent. Ha ugyanis a ciprusi dominó eldől - értsd a bankbetét-adó ötlete és a betétbefagyasztás után az emberek tömegével rohanják meg a bankokat -, akkor a bankpánik napok alatt átterjedhet előbb Görögországra, majd szépen sorban Portugáliára, Spanyolországra, Olaszországra… (Bővebben lásd "Ciprus valódi rendszerkockázatot jelent Európának" című cikkünket a jobb oldali hasábban)

Egy ilyen láncreakciót csakis általános betétbefagyasztással és tőkekorlátozással lehetne megállítani, ami nem csak a rosszul tőkésített bankokra terjedne ki, hanem minden pénzintézetre, Madridtól Rómáig. Az utalások leállnának, a hitelkihelyezés szünetelne, a bankszámlákról pedig csakis egy nem túlzottan nagy napi limitet lehetne felvenni. Kígyózó sorok, bankfiók-ostromok…

2013. február 01. 07:51

2013. február 01. 07:51

Gyengébb eurót? Még mit nem!!

Az EKB nem hajlandó beállni a sorba és gyengíteni az eurót, a jelek szerint azonban erre nem is lenne szükség.

A fejlett világ jegybankjai - brit, svájci, japán, amerikai - egymás sarkát taposva igyekeznek gyengíteni saját devizájukat, amitől azt remélik, hogy a leértékelődő árfolyamtól szárnyra kap az export, erősödik a hazai ipar, feltámad a munkaerőpiac és emelkedő pályára áll a gazdaság. Egy nagy jegybank van, amely szembe megy a trenddel: az Európai Központi Bank. (Bővebben lásd "Az EKB nem hajlandó gyengíteni az eurót" című cikkünket a jobb oldali hasábban)

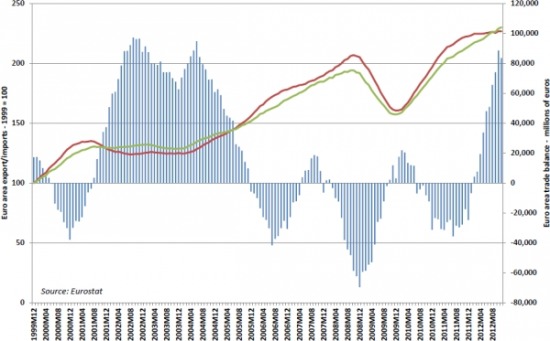

Külkereskedelmi egyenleg az eurózónában (kék színű grafikon)

Az ember első gondolata akár az is lehetne, hogy a szép kis adósságválságba belemászó európaiak ismét bakot lőnek, Jacob Funk Kirkegaard, a Peterson Institute közgazdasági kutatóintézet szakembere azonban úgy véli, hogy ezúttal mégis az öreg kontinens jegybankárainak van igaza.

Utolsó kommentek