A mostani válságot már sokféleképp hívták, most a Nobel-díjas Stiglitz adott neki új nevet. Mégpedig elég találót.

A válság kitörésekor, 2007-ben a leggyakrabban a subprime-válság elnevezéssel lehetett találkozni, amit Magyarországon rögtön meg is kellett magyarázni, hisz még a pénzügyesek nagy részének sem volt lövése sem arról, mit is jelent a "subprime" kifejezés. Azóta azonban sok víz lefolyt már a Dunán, és Észak-Atlanti Válságról ír a Nobel-díjas bezzeg-tudós, a globalizáció-kritikus Stiglitz. (Bővebben lásd "Szigorúbb állami felügyeletre van szükség!" című cikkünket a jobb oldali hasábban)

KÖVESSEN MINKET A FACEBOOKON IS!

http://www.facebook.com/penzugyiszemle

A subprime fordításából jött a "másodrendű jelzáloghitel-piaci válság" kifejezés, ami egyfajta magyarítása volt az eredeti névnek. A válság azonban nem állt meg sem az országhatároknál, sem pedig a pénzügyi piacok határainál, így új név kellett.

2013. máj 08. 07:51

2013. máj 08. 07:51

Új neve van a válságnak

2013. március 23. 07:51

2013. március 23. 07:51

Pár napunk maradt

Európának kevesebb mint egy hete van, hogy megoldja a ciprusi krízist, különben felkészülhetünk egy európai Lehman Brothers-féle összeomlásra.

Christopher T. Mahoney, a Moody's korábbi alelnöke cseppet sem optimista véleményt fogalmazott meg, és hangsúlyozta, hogy Ciprus tankönyvbe illő rendszerkockázatot jelent. Ha ugyanis a ciprusi dominó eldől - értsd a bankbetét-adó ötlete és a betétbefagyasztás után az emberek tömegével rohanják meg a bankokat -, akkor a bankpánik napok alatt átterjedhet előbb Görögországra, majd szépen sorban Portugáliára, Spanyolországra, Olaszországra… (Bővebben lásd "Ciprus valódi rendszerkockázatot jelent Európának" című cikkünket a jobb oldali hasábban)

Egy ilyen láncreakciót csakis általános betétbefagyasztással és tőkekorlátozással lehetne megállítani, ami nem csak a rosszul tőkésített bankokra terjedne ki, hanem minden pénzintézetre, Madridtól Rómáig. Az utalások leállnának, a hitelkihelyezés szünetelne, a bankszámlákról pedig csakis egy nem túlzottan nagy napi limitet lehetne felvenni. Kígyózó sorok, bankfiók-ostromok…

2013. február 01. 07:51

2013. február 01. 07:51

Gyengébb eurót? Még mit nem!!

Az EKB nem hajlandó beállni a sorba és gyengíteni az eurót, a jelek szerint azonban erre nem is lenne szükség.

A fejlett világ jegybankjai - brit, svájci, japán, amerikai - egymás sarkát taposva igyekeznek gyengíteni saját devizájukat, amitől azt remélik, hogy a leértékelődő árfolyamtól szárnyra kap az export, erősödik a hazai ipar, feltámad a munkaerőpiac és emelkedő pályára áll a gazdaság. Egy nagy jegybank van, amely szembe megy a trenddel: az Európai Központi Bank. (Bővebben lásd "Az EKB nem hajlandó gyengíteni az eurót" című cikkünket a jobb oldali hasábban)

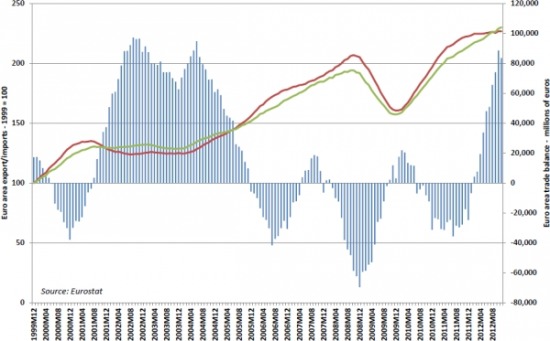

Külkereskedelmi egyenleg az eurózónában (kék színű grafikon)

Az ember első gondolata akár az is lehetne, hogy a szép kis adósságválságba belemászó európaiak ismét bakot lőnek, Jacob Funk Kirkegaard, a Peterson Institute közgazdasági kutatóintézet szakembere azonban úgy véli, hogy ezúttal mégis az öreg kontinens jegybankárainak van igaza.

2013. január 26. 07:51

2013. január 26. 07:51

Magyarország tartozzon a magyaroknak!

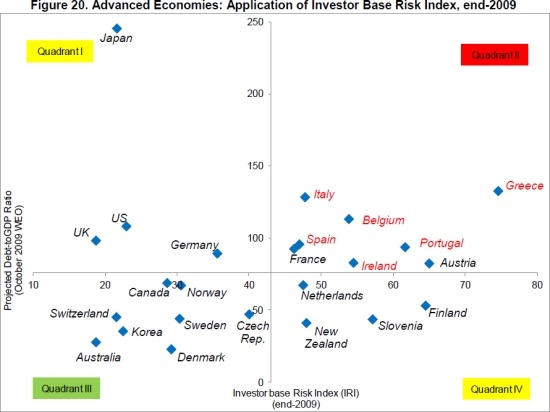

Pénzügyi szempontból egy ország sebezhetősége nem csak attól függ, hogy mekkora a GDP-hez mért államadóssága, hanem attól is, hogy kik tartják az állampapírokat.

Az IMF által készített tanulmány rámutat, hogy sokkal jobban jár az az ország, melynek ugyan magas az államadóssága, de az adósság legnagyobb részét hazai befektetők finanszírozzák - a legjobb példa erre Japán -, mint azok, melyek állampapírjait nagyrészt külföldi invesztorok tartják. (Bővebben lásd "Kockázatos, ha külföldiek finanszírozzák az államot" című cikkünket a jobb oldali hasábban)

Forrás: IMF

Forrás: IMF

A Valutaalap szakemberei az egyes országokra vetítve kiszámolták az ún. Investor base Risk Indexet (IRI), amely azt számszerűsíti, hogy az állampapírok mennyire kockázatos befektetők kezében vannak. Hat befektetői csoportot különböztetnek meg: külföldi jegybankok, külföldi bankok, külföldi egyéb befektetők - magánszemélyek, biztosítók, befektetési alapok -, valamint hazai jegybank, hazai bankok és hazai egyéb befektetők.

2012. november 30. 07:51

2012. november 30. 07:51

Milliárdos hitelkártyát a görögöknek!

Az egyszer már bebizonyosodott, hogy ha korlátozások nélkül mindenki ugyanazt a devizát használja, az nem működik Európában. Miért működne az, ha mindenki ugyanolyan állampapírokkal operálna?

Az eurózóna gondjaira megoldást jelenthetne, ha nem lennének külön olasz, spanyol vagy német állampapírok, hanem az egyes tagországok egy nagy közös európai állampapírpiacon adnák el államkötvényeiket. Lenne európai államkötvény, éppen úgy, ahogyan az Egyesült Államok csinálja. (Bővebben lásd "Euróválság: közös hitelkeret lehet a megoldás?" című cikkünket a jobb oldali hasábban)

A válság méregfoga így ki lenne húzva, hiszen a spanyol vagy olasz papírokat nem kéne rásózni a befektetőkre, mindenki venné a teljesen biztonságos, éppen ezért alacsony kamatozású közös európai kötvényeket. Az adósságok így gond nélkül finanszírozhatók lennének, megszűnnének a bajok.

Utolsó kommentek