A devizahitelek felfutásában mindenki érdekelt volt: az állam, a lakosság, a bankok és a beruházók is.

A jelen hitel- és adósságválság nem egyedi eset, a történelem bizonyos időszakonként kitermeli a maga hitelpiaci összeomlását. Az eseményekért - bár a sajtóban többnyire a bankok kapják a "ludas" szerepét - a gazdaság szinte valamennyi szereplője felelős, így nem meglepő, hogy a túlzott mértékű hitelezésen és lakásépítésen végül mindenki veszít - igaz legtöbbször eltérő mértékben. (Bővebben lásd "Lehet-e túlzott mértékű a lakossági eladósodottság?" című cikkünket a jobb oldali hasábban)

KÖVESSEN MINKET A FACEBOOKON IS!

http://www.facebook.com/penzugyiszemle

Az ördögi kör az állammal és az építőipari vállalkozásokkal kezdődik, akik az építőipar felfutásában érdekeltek. Előbbi csoport teljesen érthető módon, utóbbi pedig elsősorban társadalompolitikai indokok - mindenkinek legyen saját lakása, a választók legyenek elégedettek - és a GDP-növekedési kényszer miatt (minden kormány jól felfogott érdeke, hogy nőjön a GDP és a foglalkoztatottság, és az egyik legjelentősebb szektor épp az építőipar).

2013. április 24. 07:51

2013. április 24. 07:51

Mindenkinek jól jött a frankhitel

2013. március 24. 07:51

2013. március 24. 07:51

Mi lesz a következő évtized devizahitele?

Ha tudjuk, hogy a bankárok a hibásak a gazdasági válságért, akkor a következő krízist már könnyen kivédhetjük?

A kérdésre, mely szerint mi okozta a 2008-as pénzügyi összeomlást és az azt követő gazdasági válságot, a legtöbben vélhetően azt válaszolnánk, hogy a bankárok mohósága, a túl sok hitel és a túlzottan nagy kockázatot vállaló pénzügyi szektor a ludas. De ha megvan a hiba és megvan a hibás, akkor kijelenthetjük, hogy a következő ilyen pénzügyi válságot már könnyedén kivédhetjük? (Bővebben lásd "Gazdasági válságok és a pénzügy szektor ciklikussága" című cikkünket a jobb oldali hasábban)

Kicsit naiv elképzelés, legalábbis ha igaza van Carlos Thomasnak, a Spanyol Központi Bank közgazdászának, és Galo Nuñonak, az Európai Központi Bank kutatójának, akik elemzésükben igazolják: a bankszektorra, mióta világ a világ ciklikusság jellemző, azaz hol túlzott kockázatot vállalva felfúvódik, hol - egy-egy gazdasági válságot követően - összezsugorodik. A helyzetet nehezíti, hogy talán épp ugyanazokat a hibákat nem követjük majd el, mint az utóbbi években, de jó eséllyel csak a válság kitörésekor derül majd ki, hogy mi volt az adott évtized időzített bombája (ami a 2000-es években Magyarországon a devizahitel volt)...

2013. március 13. 07:51

2013. március 13. 07:51

Papíron még bomba biznisz a frankhitel

Elméletileg jó üzlet az alacsony kamatozású svájcifrank-hitel, de akkor mi a baj?

Az ember komolyabb közgazdasági képzés nélkül, akár józan paraszti ésszel észreveheti, hogy (látszólag?) megéri alacsony kamatozású devizában eladósodni, és a felvett pénzt befektetni egy magas kamatozású devizába. Szemléletes példa: felveszek hitelt 2 százalékon mondjuk svájci frankban, és befektetem azt 6 százalékon mondjuk magyar állampapírba. Évi 4 százalékot keresek, különösebb megerőltetés nélkül. Tényleg ennyire egyszerű lenne, vagy van azért valami buktató a dologban? (Bővebben lásd "Kockázatmentes hozam a devizapiacon?" című cikkünket a jobb oldali hasábban)

Természetesen van. A képletet ugyanis árnyalja, hogy a két deviza árfolyamváltozása elviheti akár a teljes nyereséget, vagy akár veszteségessé is teheti a vállalkozást. Mi van akkor például, ha a forint évi 4 százalékot gyengül a frankkal szemben? Mi van, ha 10-et? A 4 százalékos kamatkülönbözet hamar elfogyhat, különösen válságos időkben, amikor a devizapiacok amúgy is felfordulnak.

2013. március 07. 07:31

2013. március 07. 07:31

Gyerekként kapni a svájcifrank-pofont

A mai gyerekek élő-egyenes adásban nézték végig, amint a szüleik elbukják a lakást, a házat, a kocsit a devizahitel miatt. Talán annyi pozitívuma lesz ennek, hogy ők jobban vigyáznak majd.

Mind a pénzügyi ismeretek, mind a pénzügyekkel kapcsolatos szemlélet alakítható gyermekkorban, sőt alakítani is kell, máskülönben felnőttként képtelenek leszünk takarékoskodni, megbecsülni anyagi javainkat, és úgy nézünk majd egy hitelszerződés apróbetűs részeire, mint a sült hal. (Bővebben lásd "Pénzügyi attitűdök, tudatosság és a gyermekkor" című cikkünket a jobb oldali hasábban)

A válság rávilágított, hogy mennyire fontosak a pénzügyi ismeretek, különösen ott, ahol az ember milliókat kockáztat. A konkrét - fájó emlékként élő - példánál maradva, a svájcifrank-hitelek kapcsán a hitelfelvevők többsége nem volt tisztában sem a valós árfolyamkockázattal, sem a devizapiacok működésével, sem pedig a túlzott eladósodás veszélyeivel. A hitelfelvevők egy jelentős része mindössze egy valamit tudott biztosan a hitelfelvételkor: forint alapon másfélszer akkora lenne a törlesztő, így kézenfekvő, hogy frankban kell eladósodni.

2012. november 09. 07:51

2012. november 09. 07:51

Meddig kísértenek még az adósságok?

Mikor lesz már vége a válságnak? - tettük fel a kérdést számtalanszor az elmúlt fél évtizedben. A válasz általában az volt, hogy "még két-három év biztosan", a szomorú valóság azonban az, hogy a teljes gyógyuláshoz ennél jóval több idő kell.

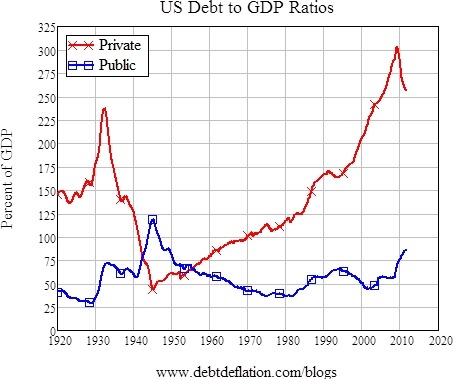

A lejtmenet egy pénzügyi összeomlással indult még 2008-ban, majd következett a gazdasági válság a maga recesszióival és a megugró munkanélküliséggel, végül beköszöntött az adósságválság, melynek során kiderült, hogy sem a lakosság, sem az államok nem tudnak egészségesen működni ilyen magas adósságok mellett. Az igazi gond minden bizonnyal ez, azaz a tetemes adósságállomány, melyet a világ a válság előtti békeévekben halmozott fel. (Bővebben lásd "Évtizedekig küzdünk még az adósságokkal?" című cikkünket a jobb oldali hasábban)

Adósságok GDP-hez mért aránya (pirossal a magánszektor, kékkel az államadósság)

A "mikor lesz már végre vége a válságnak" típusú kérdés tehát lefordítható erre: "mennyi időbe telik, míg a lakosság és az államok egészséges szintre építik le az adósságokat?"

Utolsó kommentek