Nem haragudni kell az IMF-re és vádaskodni, hanem olyan hiteles gazdaságpolitikát folytatni, amely mellett a Valutaalap neve fel sem merül, mint utolsó mentsvár.

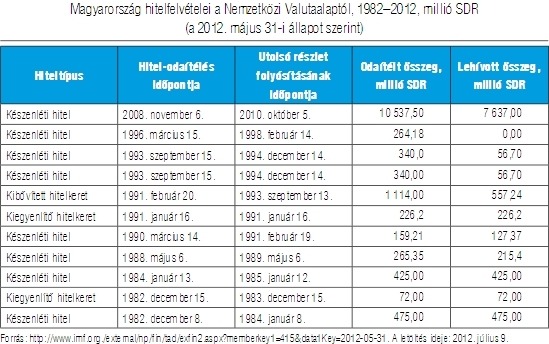

Az elmúlt években sokat hallhattunk, olvashattunk az IMF-ről a hazai gazdasági sajtóban, gyakran igencsak kritikus hangnemben. Általában valahogy így: addig rendben is volt, hogy 2008-ban adtak pénzt, no de utána milyen jogon szóltak bele a "dolgainkba", és mégis mi volt ez a huzavona a készenléti hitelkeretről az elmúlt bő másfél évben? (Bővebben lásd "IMF-hitelek Magyarországnak, 1996-2008" című cikkünket a jobb oldali hasábban)

KÖVESSEN MINKET A FACEBOOKON IS!

http://www.facebook.com/penzugyiszemle

Csáki György a Szent István Egyetem tanszékvezető egyetemi tanára tanulmányában igyekszik eloszlatni a kételyeket, és hangsúlyozza, hogy a közhiedelemmel ellentétben az IMF igencsak messze áll a "gonosz gazdag nagybácsi" szerepétől. A Valutaalap tulajdonképpen rém egyszerűen működik: ha valaki bajba jut, segítséget kér, az IMF pedig megmondja, hogy milyen feltételek mellett ad pénzt.

2013. máj 15. 07:51

2013. máj 15. 07:51

Valóban „gonosz” lenne az IMF?

2013. április 23. 07:51

2013. április 23. 07:51

Portugáliának is befellegzett

Portugália kilátástalan helyzetbe került, nagyon úgy tűnik, hogy az ország képtelen lesz elkerülni az államcsődöt.

A görög állampapírok átstrukturálását - azaz csődjét - az EU illetékesei szigorúan egyszeri esetnek nevezték, és hangsúlyozták, hogy ilyen soha többé nem fordulhat elő az eurózónában. Nagyon úgy tűnik ugyanakkor, hogy tévedtek, Portugália számára ugyanis hamarosan nem marad más út, mint a csőd bejelentése és az állampapírok egy jelentős részére bejelentett fizetésképtelenség. (Bővebben lásd "Elkerülhetetlennek tűnik a második portugál mentőcsomag" című cikkünket a jobb oldali hasábban)

KÖVESSEN MINKET A FACEBOOKON IS!

http://www.facebook.com/penzugyiszemle

A portugál gazdaság képtelen kilépni a recesszióból, az államadóság GDP-hez mért aránya 120 százalékra ugrott - ez a szint piaci alapon már finanszírozhatatlan -, a költségvetés pedig évről évre csalódást okoz. A 2011-es 4,4 százalékról a deficit tavaly 6,4 százalékra emelkedett, idén pedig 5,5 százalék közelében alakulhat, vagyis a szűnni nem akaró recessziónak köszönhetően a megszorítások ellenére esély sincs a 3,0 százalék alatti hiányra.

2013. április 10. 07:51

2013. április 10. 07:51

Hol hibázott az IMF?

A válság alatt az IMF egyszer már meggondolta magát, és azt javasolta, hogy az európai országok lassítsanak a megszorítások tempóján. Meglehet, hogy ismét tévedett?

A Valutaalap az ezredforduló előtti évtizedekben szilárdan kitartott nézetei mellett, és következetesen azt javasolta a bajba jutott országoknak, hogy adóemelésekkel vagy kiadáscsökkentésekkel tegyék rendbe a költségvetésüket, és állítsák fenntartható pályára az államadósságokat. (Bővebben lásd "Az IMF maradjon meg a válság előtti receptnél" című cikkünket a jobb oldali hasábban)

KÖVESSEN MINKET A FACEBOOKON IS!

http://www.facebook.com/penzugyiszemle

A jelen válság alatt ugyanakkor megváltozott ez a korábban sziklaszilárdnak gondolt elv. 2008-ban az akkor még Dominique Strauss-Kahn által irányított Valutaalap ugyanis azt javasolta a "költségvetési tartalékkal" rendelkező eurózóna tagoknak, hogy ha van rá lehetőségük, akkor próbálják meg ösztönző programokkal talpra állítani a gazdaságukat. A javaslatot meg is hallgatták például a spanyolok, a szlovénok és a ciprusiak, és költekeztek, aminek hatására egy még súlyosabb pénzügyi válságba kormányozták magukat.

2013. március 27. 07:51

2013. március 27. 07:51

Az eddig ismert bankok vége

Ha nem lehetne kihitelezni a betétesek pénzét, nem lenne baj a bankokkal. Egy IMF-tanulmány a bankrendszer teljes átalakítását és a ma ismert bankok eltűnését veti fel.

A mostani gazdasági válsággal kapcsolatos egyik legnagyobb félelem, hogy idővel a megszorítások elérik a bankbetéteket - és ahogy Cipruson láthattuk, ez a félelem egyre jogosabb. Egy IMF-es tanulmány alapján a bankokkal kapcsolatos problémákat olyan átalakítással lehetne kezelni, amely a ma ismert bankokat gyakorlatilag eltüntetné, és egy teljesen új pénzügyi és fizetési rendszert hozna létre (Bővebben lásd "Terv a bankrendszer radikális átalakítására" című cikkünket a jobb oldali hasábban).

A helyzet az, hogy a krízis jelentős mértékben és több szálon is kötődik a bankokhoz, amelyek közül most csak kettő fontos: (1) a válság egy pénzügyi összeomlással kezdődött, (2) a bankok rossz hitelei és az ebből adódó veszteségek hihetetlen összegeket emésztettek fel a nyugati államok adófizetőinek pénzéből.

2013. március 17. 07:51

2013. március 17. 07:51

Nem csak az IMF szokott tévedni?

Gyakran megesik, hogy a nemzetközi hírű hitelminősítő cégek tévedésből dorgálnak meg egy országot, és küldik lesiklópályára annak fizetőeszközét.

Ki ne ismerné a Standard & Poor's, Moody's és Fitch hitelminősítő cégeket, melyek a válság alatt több ízben is lesiklópályára küldték az európai tőzsdéket, miután egyik-másik dél-európai országot leminősítették, vagy épp negatív figyelőlistára tették. (Mi magyarok is többször végignéztük a forint zuhanását egy-egy negatív bejelentést követően...)

Az, hogy vannak elemzők, akik felhívják a figyelmet az egyes országok kapcsán felmerülő kockázatokra, kétségtelenül jó dolog, hiszen a befektetők ilyen módon felkészülhetnek a kötvény- vagy devizapiacokban rejlő veszélyekre. Az ugyanakkor már aggasztó, hogy egy így-úgy békésen elevickélő kis ország kötvénypiacát, vagy épp devizáját épp egy hitelminősítés vagy negatív kritika löki a szakadékba, előidézve a befektetők pánikszerű kivonulását. (Bővebben lásd "Farkast kiáltanak a hitelminősítők?" című cikkünket a jobb oldali hasábban)

A pénzpiacok rettentő törékenyekké válnak válságos időkben, éppen annyira, hogy egy leminősítés könnyen önbeteljesítővé válhat, és végső soron a pénzügyi összeomlásba, sőt recesszióba taszíthat egy gazdaságot.

Utolsó kommentek