Nem haragudni kell az IMF-re és vádaskodni, hanem olyan hiteles gazdaságpolitikát folytatni, amely mellett a Valutaalap neve fel sem merül, mint utolsó mentsvár.

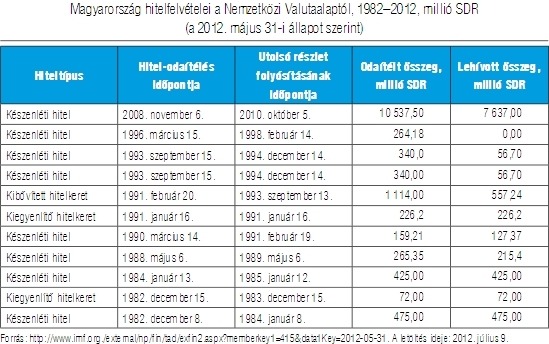

Az elmúlt években sokat hallhattunk, olvashattunk az IMF-ről a hazai gazdasági sajtóban, gyakran igencsak kritikus hangnemben. Általában valahogy így: addig rendben is volt, hogy 2008-ban adtak pénzt, no de utána milyen jogon szóltak bele a "dolgainkba", és mégis mi volt ez a huzavona a készenléti hitelkeretről az elmúlt bő másfél évben? (Bővebben lásd "IMF-hitelek Magyarországnak, 1996-2008" című cikkünket a jobb oldali hasábban)

KÖVESSEN MINKET A FACEBOOKON IS!

http://www.facebook.com/penzugyiszemle

Csáki György a Szent István Egyetem tanszékvezető egyetemi tanára tanulmányában igyekszik eloszlatni a kételyeket, és hangsúlyozza, hogy a közhiedelemmel ellentétben az IMF igencsak messze áll a "gonosz gazdag nagybácsi" szerepétől. A Valutaalap tulajdonképpen rém egyszerűen működik: ha valaki bajba jut, segítséget kér, az IMF pedig megmondja, hogy milyen feltételek mellett ad pénzt.

2013. máj 15. 07:51

2013. máj 15. 07:51

Valóban „gonosz” lenne az IMF?

2012. április 16. 07:55

2012. április 16. 07:55

Minden évre jut egy államcsőd

Görögország csődöt jelentett, a kötvénytulajdonosok jó, ha pénzük felét visszakapják. Az eurózónában ezzel megdőlt a "senki sem mehet csődbe" tézis, melyet a politikusok még akkor is hangoztattak, mikor már teljesen biztos volt a görög bukás.

A sajtóban valóságos katasztrófaként tálalt esemény azonban nem számít egyedinek, sőt még ritkaságnak sem. Ki hinné például, hogy az elmúlt 200 évben közel 250 állam ment csődbe? Ez átlagosan több mint egy államcsőd évente! Görögország csak az egyik ilyen, a legújabb, és egészen biztos, hogy nem az utolsó. (Bővebben lásd cikkünket a jobb oldali hasábban)

Korábban a befektetők úgy tekintettek az eurózóna államai által kibocsátott kötvényekre, mint 100 százalékig biztonságos értékpapírokra, a valóság azonban az, hogy az állampapír nagyon is kockázatos. És mint a mellékelt ábra mutatja, a kockázat nem csak a feltörekvő országok - Mexikó 1982-ben, Oroszország 1998-ban jelentett csődöt - esetében áll fenn, hanem a fejlett világ országaiban is.

2012. február 07. 13:52

2012. február 07. 13:52

A pénzügyi mentőövnek mindig ára van

Európa tanulhat az Egyesült Államok történelmi tapasztalataiból, miszerint az adósságtól nem lehet úgy megszabadulni, hogy azért ne kérnének valamit cserébe.

Az Amerikai Egyesült Államok központi kormánya 1789-ben 13 amerikai tagállam adósságát vette át, 1840-ben azonban már nemet mondott az adósságátvállalásra. Mind a két eseménynek vannak olyan tanulságai, amelyek hasznosak lehetnek az európai országok számára.

2012. február 06. 19:00

2012. február 06. 19:00

Van félnivalója az európai bankoknak

Az eurózóna bankjai az elmúlt években olyan összegekben fektették pénzüket országuk állampapírjaiba, ami már a stabilitásukat, sőt a teljes európai bankrendszer stabilitását veszélyezteti. Egy európai államcsőd ugyanis az adott ország bankrendszerét is elsöpörné, felbecsülhetetlen károkat okozva ezzel a gazdaságban.

"Kinek kell félnie az államkötvényektől?" - teszi föl a kérdést Silvia Merler és Jean Pisani-Ferry (lásd cikkünket a jobb oldali hasábban). A Bruegel kutatói szerint a válasz egyértelmű és egyben komoly aggodalmakra is okot ad: a bankoknak.

Az eurózónában ugyanis a válság előtt kialakult, az elmúlt években pedig tovább erősödött az a gyakorlat, mely szerint a bankok komoly összegekben vásároltak országuk állampapírjából. Ez különösen a mediterrán európai országokra volt igaz, Görögországban például 2011-ben a hazai bankok a görög állampapírok 19 százalékát birtokolták, míg Portugáliában ez a szám 22, Spanyolországban 27, Olaszországban pedig 16 százalék volt.

2012. január 23. 10:04

2012. január 23. 10:04

Amit el kell kerülni: a lassú és fájdalmas görög út

Közszféra átalakítása, privatizáció, adóreform, liberalizáció, munkaerő-piaci reform, bércsökkentés - ezeket az első ránézésre is fájdalmas lépéseket mindenképp meg kell tennie Görögországnak, amely ezzel együtt sem biztos, hogy elkerülheti a csődöt és a leszakadást.

Hogyan jutott el Görögország idáig? - ez Antonio Garcia Pascual és Piero Ghezzi tanulmányának (lásd jobb oldali hasáb) kiinduló kérdése. A szerzőpáros az okokat egészen 2001-től, a görögök Gazdasági és Monetáris Unióhoz (EMU) való csatlakozásától vizsgálja. Görögország csatlakozása az eurózónához nem csak közös fizetőeszközt, hanem olcsó hitellehetőségeket is jelentett, amely a gazdaság éveken át tartó, gyors bővüléséhez vezetett (a GDP értéke 2001 és 2008 között 164 százalékkal nőtt).

Ez a nagyarányú növekedés azonban csak a valóság egyik oldala. A valóság az, hogy a növekedés együtt járt a görög gazdaság versenyképességének nagyarányú romlásával, illetve elfedte és így tovább növelte a közszférát jellemző hatékonytalanságot.

Utolsó kommentek