A fejlett gazdaságokban a gondok forrása egy-egy iparág, a megoldási próbálkozások azonban általánosak, így nem csoda, ha rendre besülnek az állami élénkítő programok.

A válság kitörése óta a kormányok és a jegybankok mindent megtesznek annak érdekében, hogy újra felpörgessék a gazdaságok motorját, a munkanélküliségi mutatók azonban csak nem akarnak csökkenni, a növekedés pedig csak nem akar beindulni. A kérdés az, hogy vajon miért nincs hatása sem a 0 százalékos jegybanki kamatoknak, sem a sokmilliárdos kötvényvásárlásoknak, sem a kormányzati élénkítő programoknak? (Bővebben lásd "Ezért nem működik az állami stimulus" című cikkünket a jobb oldali hasábban)

Raghuram Rajan, az IMF korábbi vezető közgazdásza szerint a fő gond az, hogy a gazdaságpolitika rossz gyógymóddal próbálkozik. A 2008 előtti fellendülés során alapvetően a hitelek bővülése, és az erre épülő két szektor, az autóipar és az ingatlan szektor húzták a gazdaságot. Nem meglepő módon a krach is ezekben az iparágakban volta legpusztítóbb, és itt hozta létre a legmagasabb munkanélküliséget.

2013. január 30. 07:51

2013. január 30. 07:51

Csapdába estek a munkanélküliek

2013. január 26. 07:51

2013. január 26. 07:51

Magyarország tartozzon a magyaroknak!

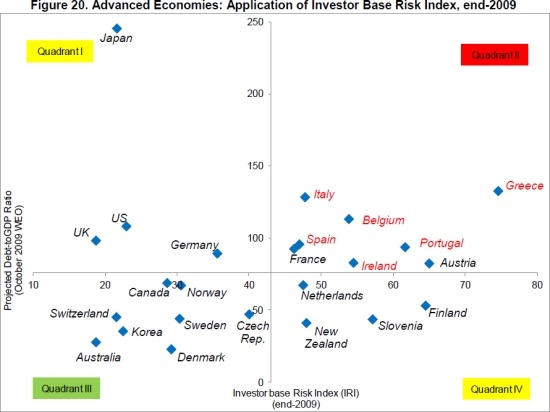

Pénzügyi szempontból egy ország sebezhetősége nem csak attól függ, hogy mekkora a GDP-hez mért államadóssága, hanem attól is, hogy kik tartják az állampapírokat.

Az IMF által készített tanulmány rámutat, hogy sokkal jobban jár az az ország, melynek ugyan magas az államadóssága, de az adósság legnagyobb részét hazai befektetők finanszírozzák - a legjobb példa erre Japán -, mint azok, melyek állampapírjait nagyrészt külföldi invesztorok tartják. (Bővebben lásd "Kockázatos, ha külföldiek finanszírozzák az államot" című cikkünket a jobb oldali hasábban)

Forrás: IMF

Forrás: IMF

A Valutaalap szakemberei az egyes országokra vetítve kiszámolták az ún. Investor base Risk Indexet (IRI), amely azt számszerűsíti, hogy az állampapírok mennyire kockázatos befektetők kezében vannak. Hat befektetői csoportot különböztetnek meg: külföldi jegybankok, külföldi bankok, külföldi egyéb befektetők - magánszemélyek, biztosítók, befektetési alapok -, valamint hazai jegybank, hazai bankok és hazai egyéb befektetők.

2013. január 24. 07:51

2013. január 24. 07:51

Mire megyünk a nagy szigorral?

Új, szigorú költségvetési szabályok lépnek életbe az eurózónában. Kérdés, hogy ezek jobban működnek-e mint a korábbiak.

Idén lép hatodik évébe az európai gazdasági válság, aggodalomra ugyanakkor nincs ok, az euróövezeti államok ugyanis 2013-tól kezdődően új költségvetési szabályok követésére kötelezték el magukat: megígérték, hogy a jövőben törekednek a 0,5 százalékos GDP-arányos strukturális hiány elérésére. (Bővebben lásd "Európa: működnek majd az új költségvetési szabályok?" című cikkünket a jobb oldali hasábban)

Mit is jelent ez? A strukturális hiány figyelembe veszi az átmeneti negatív és pozitív kilengéseket a költségvetésekben, azaz az európaiak arra vállaltak kötelezettséget, hogy hosszú évek átlagában teljesítik a 0,5 százalékos költségvetési hiányt.

2013. január 06. 07:51

2013. január 06. 07:51

Lenne mire költeni a nyugdíjpénzeket

A fejlett a gazdaságok a mainál akár jóval magasabb államadósságot is megengedhetnének maguknak, főleg ha a leendő nyugdíjasok még jobban beszállnának a buliba.

Az elmúlt években a gazdaságpolitikusok - elsősorban az eurózónában - úgy tekintettek az államadósságokra, mint első számú közellenségekre, egyre inkább bebizonyosodik ugyanakkor, hogy egész végig rossz vadat üldöztek. (Bővebben lásd "Ennél jóval magasabb államadósság is finanszírozható lenne" című cikkünket a jobb oldali hasábban)

Látszólag van is oka a félelmeknek, az államadóság a legtöbb fejlett gazdaságban ugyanis a II. Világháború óta nem látott szintre emelkedett, amiből azt gondolhatnánk, hogy minden országban tombol az adósságválság, a kötvénypiacok pedig az összeomlás szélére kerültek. Mindez ugyanakkor távolabb nem is lehetne a valóságtól, hiába emelkedett ugyanis a brit államadósság a GDP 80, az amerikai 100, a japán pedig a nemzeti össztermék 200 százaléka fölé, az állampapírpiaci kamatok ezekben az országokban történelmi mélypontra estek.

2012. december 31. 07:51

2012. december 31. 07:51

Halkan fújtuk fel a frankbuborékot?

A hitelbuborék "halkan" duzzad, míg a részvénypiaci lufi "hangos".

A gazdasági válságokat szinte minden esetben egy-egy buborék kidurranása okozza, azaz egy olyan folyamat, melynek során a gazdasági szereplők előbb felhajtják egy termék - részvény, kötvény, hitel, áru - árát, hogy aztán az árfolyam összeomlásával keletkező tovagyűrűző hatások mély és elhúzódó recessziót idézzenek elő. (Bővebben lásd "Halk buborékok és a hitelválság" című cikkünket a jobb oldali hasábban)

Ilyen szempontból kísérteties a hasonlóság a technológiai részvények piacán 2000-ben kidurrant buborék és a 2008-as hitelpiaci krach között. A különbség "csak" annyi, hogy míg előbbi esetben egy viszonylag rövid, 1-2 éves, és csupán a fejlett országokra korlátozódó válság követte az összeomlást, addig a 2008-as hitelpiaci krach világméretű, elhúzódó és rendkívül pusztító krízist hozott.

Utolsó kommentek