Jön a csekkadó, miközben a bankadó is marad, így a bankok a következő években is "segíthetik" a magyar költségvetést. Máshol hogy van ez, mennyit fizetnek a pénzintézetek?

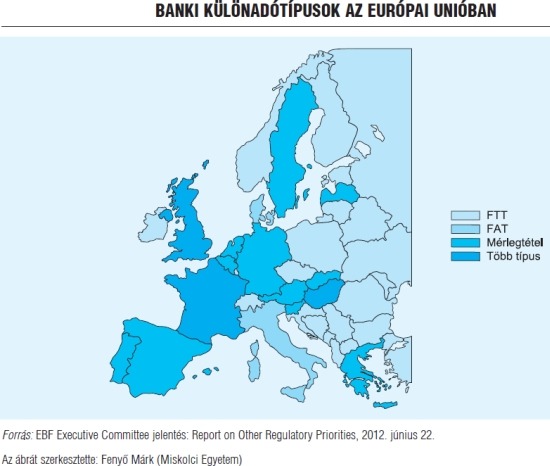

Az Európai Unión belül - mint a gazdaságpolitika oly sok területén - egyelőre nincs egységes álláspont a bankadókkal kapcsolatban, noha eddig 17 ország vezette be valamilyen formában. A bankokra tehát egyre többen és egyre inkább számítanak a közterhek viselésében, a gond csak az, hogy ezeket az adótípusokat az egyes kormányok gyakran igen rövid idő alatt, a nemzeti bankszövetségekkel történő egyeztetések elhagyásával vezetik be. (Bővebben lásd "Banki különadók az Európai Unióban" című cikkünket a jobb oldali hasábban)

Irányelvek, javaslatok vannak, az egyes országok azonban a legváltozatosabb módon vetettek ki bank- illetve bankár adókat. A három leggyakoribb bankadó típus a pénzintézetek mérlegtételeire kivetett adók, az ún. Financial Activities Tax (FAT), amely a pénzügyi intézmények eredménye, illetve bizonyos javadalmazások (bérköltségek) alapján kivetett adó lenne, valamint a Financial Transaction Tax (FTT, közismert nevén Tobin-adó), amely a nemzetközi átutalásokra kivetett alacsony (0.01-0,25 %) adót jelenti.

2012. október 23. 07:51

2012. október 23. 07:51

Rászálltak a bankokra

2012. szeptember 24. 07:51

2012. szeptember 24. 07:51

Csőddel menekülhet meg Európa

Sokan sokféle ötlettel álltak már elő az európai adósságválság megoldására, most itt egy újabb: hagyni kellene csődbe menni az olaszokat és a spanyolokat.

A javaslat első ránézésre hajmeresztőnek tűnhet, hisz az eurózóna döntéshozói az elmúlt hónapokban épp azon munkálkodtak, hogy ezt a forgatókönyvet elkerüljék. A legújabb hivatalos terv éppen az, hogy az Európai Központi Bank pánik esetén megtámasztja az olasz vagy spanyol kötvénypiacokat, azaz lényegében a pánikba eső befektetőktől megvásárolja az állampapírokat. (Bővebben lásd "Így menthető meg az euró" című cikkünket a jobb oldali hasábban)

Harald Hau és Ulrich Hege közgazdászok ugyanakkor hangsúlyozzák, hogy ezzel az EKB tulajdonképpen kimenti a kötvénybefektetőket, mégpedig az eurózóna adófizetőinek pénzén. Szerintük ez komoly hiba, sokkal jobb ötlet lenne hagyni csődbe menni az olaszokat és spanyolokat, és engedni, hogy egy rendezett adósság átstrukturálás során a kötvényesek elszenvedjenek valamekkora - 20-30-40 százalékos - veszteséget.

2012. szeptember 21. 07:51

2012. szeptember 21. 07:51

Nyíljanak a pénzcsapok!

Európában amerikai mintára kellene beindítani a pénzpumpát, azaz nem várni az egyes tagországok politikusaira, hanem nagy tételben vásárolni vállalati kötvényeket, jelzálogpapírokat.

Júliusban ismét fordulat következett az európai adósságválságban, miután a jegybank elnöke megígérte, hogy minden tőle telhetőt megtesz, hogy megmentse az eurót. Később be is tartotta ígéretét, és az Európai Központi Bank életre hívott egy kötvényvásárlási programot, melynek lényege, hogy ha a bajban lévő eurózóna tagok kérik, akkor az EKB megtámasztja a kötvénypiacaikat. (Bővebben lásd "Az EKB vegyen vállalati kötvényeket!" című cikkünket a jobb oldali hasábban)

A pénzpiacok megnyugodtak, a kötvényhozamok elfogadható szintre estek vissza úgy, hogy az EKB-nak nem is kellett állampapírokat vásárolnia. Elég volt az ígéret ahhoz, hogy a kedélyek lenyugodjanak. A gond csak az, hogy bár a blöff bejött, a politikusok nyakáról lekerült a kés, így nem meglepő módon kényelmesen hátra dőltek - véli Wolfgang Münchau, a Financial Times publicistája.

2012. szeptember 19. 07:51

2012. szeptember 19. 07:51

Nagyobb szabadságot a bankoknak?

A bankok lazább/egyszerűbb szabályozása az üdvös, vagy szigorú regulára van szükség?

A Bázel III. néven ismert, a bankszektor működését szabályozni hivatott nemzetközi egyezmény egyszerűsítését javasolja Andrew Haldane, a Bank of England pénzügyi stabilitásért felelős igazgatója. Vagyis a szakember szerint jobb lenne, ha a rettenetesen bonyolulttá váló szabályozói keretrendszert - az egyezmény szövege az 1988-as első kiadás 30 oldaláról mára 600 oldalasra hízott - felváltaná egy jóval egyszerűbb, és talán megengedőbb új rendszer. (Bővebben lásd "Bankszektor: lazább vagy szigorúbb szabályok kellenek?" című cikkünket a jobb oldali hasábban)

A bejelentés elég nagy port kavart, és némileg furcsán is hathat, így az elmúlt hét évtized legsúlyosabb pénzügyi válságát követően, melynek kirobbanásáért azért - valljuk meg őszintén - a bankok nagyban felelőssé tehetők.

2012. szeptember 05. 07:51

2012. szeptember 05. 07:51

Az is baj, ha minden olcsóbb lesz?

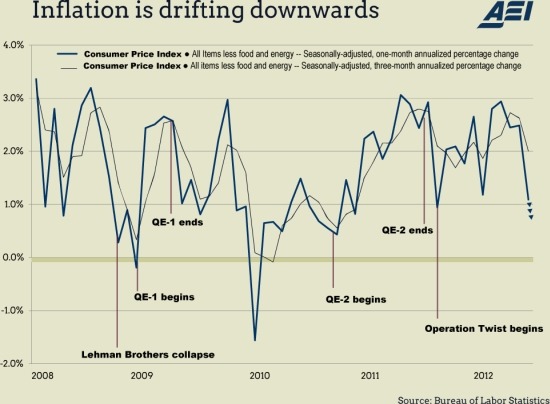

Az amerikai jegybank ismét beindíthatja a pénznyomdát, de nem az inflációtól kell félni, hanem pont ellenkezőleg, az infláció hiányától.

Befektetők és közgazdászok hetek óta a Fed elnökének Jackson Hole-i nyilatkozatára vártak, mondván Ben Bernanke most talán bejelenti az amerikai pénznyomda harmadik körét. Bejelentés ugyan nem történt a múlt hét pénteki eseményen, a jegybankár azonban szépen előkészítette a terepet, egyértelművé téve, hogy ha a gazdaság állapota úgy kívánja, akkor egy percig sem fognak habozni. (Bővebben lásd "Közel a deflációs zónához az USA" című cikkünket a jobb oldali hasábban)

Infláció alakulása az Egyesült Államokban

Oka mindenesetre lenne a jegybanknak élénkíteni - a munkanélküliség magas, a gazdasági növekedés pedig lassú -, a kérdés ugyanakkor továbbra is az, hogy feltétlenül jó ötlet-e szünet nélkül üzemeltetni a pénznyomdát. A szkeptikusok ugyanis azért aggódnak, hogy a jegybank által kinyomtatott dollár milliárdok előbb-utóbb fel fogják pörgetni az inflációt, és el fogják értékteleníteni a dollárt, míg nem az "agyon nyomtatott" zöldhasú már fabatkát sem fog érni.

Utolsó kommentek