A fejlett gazdaságok nyakig el vannak adósodva, a befektetők pedig szinte ingyen finanszírozzák őket.

A 10 éves amerikai és brit állampapír hozam 1,7, a német 1,2, a japán pedig 0,5 százalék közelébe süllyedt, ami roppant megnyugtató lehet az államadósság miatt aggódóknak. Egyáltalán, miért izguljunk a japánok GDP-hez mért 200 százalékos államadósságáért, ha a fizetett kamat mindössze 0,5 százalék évente? (Bővebben lásd "Mi indokolja az alacsony hosszú távú kamatokat?" című cikkünket a jobb oldali hasábban)

KÖVESSEN MINKET A FACEBOOKON IS!

http://www.facebook.com/penzugyiszemle

Kétségtelen tény, hogy a helyzet most még megnyugtató, a belátható jövőben ugyanis minden amellett szól, hogy a jelenlegi alacsony kamatok kitartanak. Kenneth Rogoff, a Harvard közgazdásza ugyanakkor rámutat, hogy távolról sem igaz az a nézet, mely szerint a jegybankok tartják 0 százalék közelében a kamatokat. A jegybank ugyanis tipikusan csak a rövid távú állampapír-hozamokra van hatással, és bár kétségtelen tény, hogy a fejlett világ legtöbb központi bankja a hosszú távú állampapírok piacán is jelen van, mint vevő, ezeken a piacokon a tendenciákat alapvetően már nem a jegybankárok irányítják.

2013. április 13. 07:51

2013. április 13. 07:51

Nyakig eladósodva is ömlik a pénz

2013. március 08. 07:51

2013. március 08. 07:51

A világ legrejtélyesebb intézményei

A világ legtitkosabb, legkevésbé transzparens intézményei a jegybankok - legalábbis egy ikonikus amerikai libertariánus gondolkodó szerint. Tény, hogy a monetáris politikát a jegybanki függetlenség miatt senki sem ellenőrzi, pedig nagyon sok pénzről van szó.

Állítsák meg, tolvaj! - egy rajtakapott betörő állítólag ezt a mondatot kiabálva menekülhet el a legtöbb eséllyel. Ehhez hasonlóan viselkednek a folyamatosan az inflációval riogató jegybankok is, legalábbis a fölöttébb kritikus libertariánus amerikai gondolkodó és közgazdász, Murray Rothbard szerint (lásd "Érinthetetlenség versus elszámoltathatóság a jegybankok esetében" című írásunkat a jobb oldali hasábban).

Az osztrák iskola neves képviselője 1995-ben hunyt el, de egyik fontos művét - The case against the Fed - újra elővette az amerikai Mises Institute. Rothbard alapvetően az amerikai jegybankkal, a Feddel foglalkozik ebben az írásában, de van egy pár olyan gondolata is, aminek Európában is lehet relevanciája.

2013. március 01. 07:51

2013. március 01. 07:51

Brüsszel téved, Magyarország fizet?

Tegyük fel: az EU kiszámolja, hogy 3 százalék fölött lesz a hiány, ezért büntetésből befagyasztja az uniós pénzeket. De mi van, ha az EU téved? Márpedig rendszeresen téved...

Ha egy EU-tag tartósan nem teljesíti az unió által szabott pénzügyi feltételeket - elsősorban a költségvetési hiánnyal kapcsolatban -, akkor Brüsszel magyarázatot kérhet, ajánlásokat tehet, sőt végső esetben szankcióként akár fel is függesztheti az EU-s pénzek kifizetését, ami évi több százmilliárd forintot érinthet... (Bővebben lásd "Mennyire pontosak az Európai Bizottság előrejelzései?" című cikkünket a jobb oldali hasábban)

Utóbbi rémképe nem is olyan régen Magyarországot is megérintette, miután kiderült, hogy a brüsszeli előrejelzések szerint a kormány intézkedései nem elegendők ahhoz, hogy tartósan teljesüljön a 3,0 százalékos költségvetési hiánycél. A hangsúly itt az "előrejelzésen" van, azaz az unió nem a múltbéli tényadatok alapján büntet, hanem a statisztikusok várakozásai alapján.

2013. január 18. 07:51

2013. január 18. 07:51

Érik az újabb ingatlanpiaci összeomlás

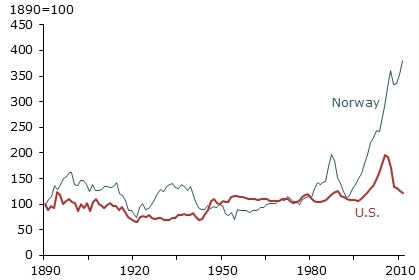

Alig telt el pár év a legutóbbi ingatlanpiaci krach óta, máris duzzad a következő buborék. Ezúttal Norvégiában.

Az emberiség nem tanul semmiből, sem mások, sem a saját hibáiból. Azok után, hogy 2008-ban összeomlott az USA pénzügyi rendszere, ingatlanpiaca, amiből világméretű válság kerekedett, az ember azt gondolná, hogy az emberiség egy leckét alaposan megtanult: vigyázzunk az ingatlanpiaci buborékokkal, mert abból nagy baj lehet. (Bővebben lásd "Ingatlanbuborékot fújnak a norvégok?" című cikkünket a jobb oldali hasábban)

Ingatlanárak alakulása Norvégiában és az USA-ban

A norvégok gyakorlatilag kimaradtak az elmúlt öt év összeomlásaiból és válságaiból, de úgy tűnik, szeretnék bepótolni a lemaradást: jókora ingatlanpiaci lufit fújnak épp, ami félő, hogy ugyancsak szomorúan végződik majd.

2013. január 14. 07:51

2013. január 14. 07:51

Lesben áll az inflációs szörnyeteg

Nagy a csábítás, hogy a jelenleginél magasabb inflációt engedjenek meg a jegybankok, félő ugyanakkor, hogy az árak hamar elszabadulnának.

Gyakorlatilag kész tényként lehet kezelni, hogy a válság előtt követett jegybanki politikákhoz, azaz az inflációs célkövetés rendszeréhez nincs visszaút, az igazi kérdés már csak az, hogy a jövőben a világ legnagyobb központi bankjai milyen célokat fognak követni. Mint lehetséges új jegybanki cél, szóba került a nominális GDP, de szakmai berkekben mint ötlet felmerült a bérszínvonal követés is. (Bővebben lásd "Csak óvatosan az inflációval!" című cikkünket a jobb oldali hasábban)

Akárhogy lesz, ha az infláció kikerül a jegybanki célkeresztekből, az nagy valószínűséggel a pénzromlási ütem gyorsulásával jár majd, ahogyan erre már konkrét utalások is történtek: egyre több közgazdász véli úgy, hogy válságos időkben a fejlett világ jegybankjai megengedhetnének a jelenlegi 2,0 százalékos inflációs céloknál magasabb, mondjuk 4-5 százalékos értékeket is.

Utolsó kommentek