Az európai bankokat le kell korlátozni, kisebb pénzintézetek kellenek, kevesebb kockázat, kevesebb spekuláció.

Tulajdonképpen kész csoda, hogy a pénzügyi válságot ennyivel megúszta Európa, tekintettel arra, hogy milyen elképesztő kockázatot vállaltak a kontinens pénzintézetei. Az európai bankrendszer eszközeinek értéke ugyanis 2001 és 2011 között közel duplájára emelkedett, és elérte a 45 000 milliárd eurót, ami az Európai Unió GDP-jének már 370 százalékára (!) rúgott. (Bővebben lásd "Banki tevékenységek szétválasztása Európában" című cikkünket a jobb oldali hasábban)

KÖVESSEN MINKET A FACEBOOKON IS!

http://www.facebook.com/penzugyiszemle

Ekkora összegnél már egy egészen aprócska veszteség is hatalmas összegeket emészthet fel, a 45 000 milliárd eurós banki mérlegen elszenvedett, mindössze 1 százalékos bukó is 450 milliárd eurós mínuszt jelent. És a válság alatt a bankok nem 1 százalékot veszítettek, hanem jóval többet, nem is csoda, hogy az európai adófizetőknek 2008 és 2011 között 4500 milliárd euróval kellett kisegíteniük a kontinens bankjait…

2013. április 18. 07:51

2013. április 18. 07:51

Butítsuk le a bankokat?

2013. április 14. 07:51

2013. április 14. 07:51

Mégsem a bankárok a hibásak?

Miért van az, hogy az elmúlt bő 200 évben az USA-ban 16 rendszerszintű bankválság pusztított, míg Kanadában ezen idő alatt egy sem?

Az Egyesült Államok 1790 és 2013 között összesen 16 átfogó bankválsággal volt kénytelen megbirkózni, miközben a kanadai bankrendszer még az 1929-33-as gazdasági összeomlás alatt is stabil maradt. Ezt nem lehet a szerencsére fogni - Kanadán kívül Málta, Szingapúr, Hongkong, Új-Zéland és Ausztrália bankrendszerét kerülték el eddig a rendszerszintű válságok -, a kanadaiak valamit sokkal jobban tudnak, mint az USA, és mint a fejlett és feltörekvő világ nagy része. (Bővebben lásd "Miért omlanak össze a bankrendszerek?" című cikkünket a jobb oldali hasábban)

KÖVESSEN MINKET A FACEBOOKON IS!

http://www.facebook.com/penzugyiszemle

Charles Calomiris, a Columbia University professzora tanulmányában rámutat, hogy a kanadai bankrendszer stabilitása tulajdonképpen a franciáknak köszönhető. A brit gyarmatosítók ugyanis olyannyira tartottak a többségében francia gyökerekkel rendelkező kanadaiaktól, hogy a politikai és pénzügyi rendszert szigorú központi szabályok mentén alkották meg, mégpedig úgy, hogy az ország pénzügyi működését biztosító szabályokat ne a választók akaratához igazodó politikusok, hanem független intézmények alakítsák.

2013. április 12. 07:51

2013. április 12. 07:51

Soros György így mentené Európát

Soros eurókötvényekkel mentené az eurózónát, a németeket pedig válaszút elé állítaná.

Ciprusi bankbetét-mizéria, recesszió, emelkedő munkanélküliség, leszakadás az Egyesült Államoktól… az eurózónában az ember akármerre néz, csak gondot és aggodalmat lát, nem kellene sok ugyanakkor ahhoz, hogy a dolgok alapjaiban megváltozzanak. Soros György szerint például egy kis bátorsággal az időhúzásra berendezkedő németeket rá lehetne venni az optimális megoldásara: a közös eurókötvények kibocsátására. (Bővebben lásd "Eurókötvény és összefogás kell az eurózóna megmentéséhez" című cikkünket a jobb oldali hasábban)

KÖVESSEN MINKET A FACEBOOKON IS!

http://www.facebook.com/penzugyiszemle

Soros elképzelése szerint az eurózóna tagok a lejáró kötvényeik helyébe az eurózóna által közösen kibocsátott kötvényeket állítanák, mégpedig úgy, hogy 5 éven belül minden eurózóna tagnak el kellene érnie a GDP-arányos 60 százalékos államadósságot. A 60 százalékos határig mindenki bocsáthatna ki eurókötvényt, a határ fölött azonban csakis saját néven kibocsátott állampapírokat lehetne eladni, ami egy jóval drágább finanszírozási forma lenne.

2013. április 10. 07:51

2013. április 10. 07:51

Hol hibázott az IMF?

A válság alatt az IMF egyszer már meggondolta magát, és azt javasolta, hogy az európai országok lassítsanak a megszorítások tempóján. Meglehet, hogy ismét tévedett?

A Valutaalap az ezredforduló előtti évtizedekben szilárdan kitartott nézetei mellett, és következetesen azt javasolta a bajba jutott országoknak, hogy adóemelésekkel vagy kiadáscsökkentésekkel tegyék rendbe a költségvetésüket, és állítsák fenntartható pályára az államadósságokat. (Bővebben lásd "Az IMF maradjon meg a válság előtti receptnél" című cikkünket a jobb oldali hasábban)

KÖVESSEN MINKET A FACEBOOKON IS!

http://www.facebook.com/penzugyiszemle

A jelen válság alatt ugyanakkor megváltozott ez a korábban sziklaszilárdnak gondolt elv. 2008-ban az akkor még Dominique Strauss-Kahn által irányított Valutaalap ugyanis azt javasolta a "költségvetési tartalékkal" rendelkező eurózóna tagoknak, hogy ha van rá lehetőségük, akkor próbálják meg ösztönző programokkal talpra állítani a gazdaságukat. A javaslatot meg is hallgatták például a spanyolok, a szlovénok és a ciprusiak, és költekeztek, aminek hatására egy még súlyosabb pénzügyi válságba kormányozták magukat.

2013. április 09. 07:51

2013. április 09. 07:51

Essen már szét az eurózóna!

Nem kell rettegni az eurózóna szétesésétől, több mint valószínű, hogy néhány éven belül még meg is köszönnék az érintettek.

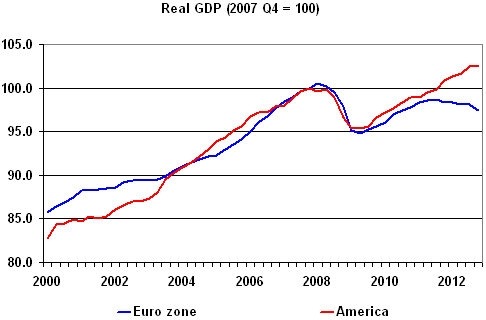

Az Egyesült Államok és az eurózóna a múltban a gazdasági teljesítmény tekintetében jellemzően kéz a kézben haladtak, az elmúlt két évben azonban látványosan elváltak egymástól. Az USA folytatta a növekedést, és 2012 negyedik negyedévében reál GDP-je már 2,5 százalékkal haladta meg a 2007-ben felállított csúcsértéket, miközben az eurózóna mutatója éppen ennyivel, azaz 2,5 százalékkal maradt el a válság előtti rekordtól. (Bővebben lásd "Az euró okolható az USA és az eurózóna szétválásáért" című cikkünket a jobb oldali hasábban)

KÖVESSEN MINKET A FACEBOOKON IS!

http://www.facebook.com/penzugyiszemle

Ami ennél is aggasztóbb, az a tendencia: miközben az USA gazdasága szünet nélkül növekszik - az előrejelzések szerint 2013 első negyedévében az évesített ütem akár a 4,0 százalékot is elérhette -, addig az eurózóna gazdasága szenved a recessziótól, amiből az előrejelzések szerint meglehet, hogy egészen az év végéig nem fog kilábalni.

Utolsó kommentek