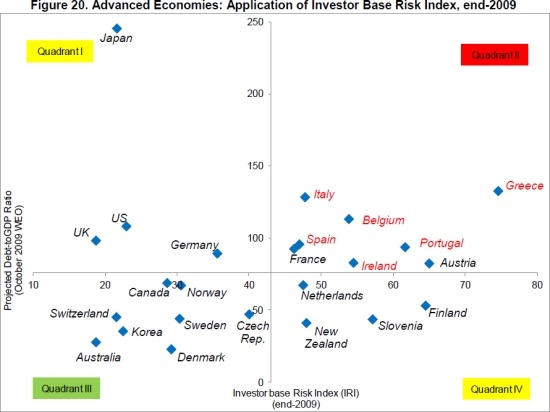

Pénzügyi szempontból egy ország sebezhetősége nem csak attól függ, hogy mekkora a GDP-hez mért államadóssága, hanem attól is, hogy kik tartják az állampapírokat.

Az IMF által készített tanulmány rámutat, hogy sokkal jobban jár az az ország, melynek ugyan magas az államadóssága, de az adósság legnagyobb részét hazai befektetők finanszírozzák - a legjobb példa erre Japán -, mint azok, melyek állampapírjait nagyrészt külföldi invesztorok tartják. (Bővebben lásd "Kockázatos, ha külföldiek finanszírozzák az államot" című cikkünket a jobb oldali hasábban)

Forrás: IMF

Forrás: IMF

A Valutaalap szakemberei az egyes országokra vetítve kiszámolták az ún. Investor base Risk Indexet (IRI), amely azt számszerűsíti, hogy az állampapírok mennyire kockázatos befektetők kezében vannak. Hat befektetői csoportot különböztetnek meg: külföldi jegybankok, külföldi bankok, külföldi egyéb befektetők - magánszemélyek, biztosítók, befektetési alapok -, valamint hazai jegybank, hazai bankok és hazai egyéb befektetők.

Utolsó kommentek