Az EU, az IMF, az európai adófizetők szünet nélkül öntik a pénzt a görög feneketlen kútba, de úgy tűnik semmi sem elég.

Görögország eddig kapott két nemzetközi mentőcsomagot, előbb 110, majd 130 milliárd euró értékben, majd megállapodott az intézményi befektetőkkel - bankok, biztosítók, befektetési alapok - egy adósságátstrukturálásról, végül az adósságrendezésben részt vevő állampapírokat megkísérelte jóval olcsóbban visszavásárolni. (Bővebben lásd "Milliárdnyi közpénz a feneketlen kútba" című cikkünket a jobb oldali hasábban)

Emellett az EU/IMF hitelek kamatait több ízben is csökkentették, a futamidőt kitolták, és arra is ígéretet kaptak, hogy az EKB által megvásárolt állampapírokon képződött nyereségből is részesülhetnek.

2012. december 16. 07:51

2012. december 16. 07:51

A világ összes pénze sem elég

2012. november 30. 07:51

2012. november 30. 07:51

Milliárdos hitelkártyát a görögöknek!

Az egyszer már bebizonyosodott, hogy ha korlátozások nélkül mindenki ugyanazt a devizát használja, az nem működik Európában. Miért működne az, ha mindenki ugyanolyan állampapírokkal operálna?

Az eurózóna gondjaira megoldást jelenthetne, ha nem lennének külön olasz, spanyol vagy német állampapírok, hanem az egyes tagországok egy nagy közös európai állampapírpiacon adnák el államkötvényeiket. Lenne európai államkötvény, éppen úgy, ahogyan az Egyesült Államok csinálja. (Bővebben lásd "Euróválság: közös hitelkeret lehet a megoldás?" című cikkünket a jobb oldali hasábban)

A válság méregfoga így ki lenne húzva, hiszen a spanyol vagy olasz papírokat nem kéne rásózni a befektetőkre, mindenki venné a teljesen biztonságos, éppen ezért alacsony kamatozású közös európai kötvényeket. Az adósságok így gond nélkül finanszírozhatók lennének, megszűnnének a bajok.

2012. november 29. 07:51

2012. november 29. 07:51

Mégis az államcsőd a megoldás?

Hagyni kellett volna becsődölni a görögöket, már nem lenne válság. Állítólag.

"A megmentünk mindenkit, közben megszorítunk, szenvedünk a recessziótól és izgulunk, hogy ki lesz a következő csődös" válságkezelő recept valahogy nagyon nem akar működni Európában. Az, hogy a németek majd megmondják a spanyolnak vagy a görögnek, hogy mire mennyit lehet költeni, hogy legyen a nyugdíj, és most épp hány milliárd eurónyi "mentőöv" érkezhet, az biztos, hogy bukáshoz vezet. (Bővebben lásd "Hagyni kellene csődbe menni az eurózóna tagokat" című cikkünket a jobb oldali hasábban)

Ezzel szemben a megoldás Charles Wyplosz közgazdász professzor szerint az eurózóna által követett jelenlegi "német recept" helyett az amerikai út lehet. A nagy különbség a két szemlélet között, hogy a tengerentúli elutasítja a mentőöveket, azaz ha egy állam ott bajba kerül, az bizony csődöt jelent. A kötvényesek buknak 30-40-akárhány százalékot, az adósság rendeződik, lesz persze pár "felfordulós" év, de hamar visszatérnek a békeévek. A rendszer önmagát tereli fenntartható mederbe, az USA-ban például 150 éve nem mentettek meg egy államot se.

2012. november 28. 07:51

2012. november 28. 07:51

Össztűz alatt a svájci jegybank

A svájci jegybankot az a vád érte, hogy árfolyampolitikájával torzítja a devizapiacokat.

Az elmúlt hónapokban több befolyásos pénzpiaci szereplő - sőt még a Standard & Poor's hitelminősítő is - fogalmazott meg éles kritikát a svájci jegybankkal szemben, mely szerint az alpesi ország árfolyampolitikájával veszélyes torzulásokat idéz elő a devizapiacon. (Bővebben lásd "Torzít vagy stabilizál a svájci jegybank? című cikkünket a jobb oldali hasábban)

A vád arra utal, hogy a Svájci Nemzeti Bank (SNB) még 2011 szeptemberében 1,2-es minimum árfolyamot határozott meg a frank és az euró között, azaz bejelentette, hogy nem engedi 1,2 alá erősödni az EUR/CHF jegyzést. A korlátozásra azért volt szükség, mert az európai adósságválság miatt a befektetők menekültek az eurózónából, és a biztonságosnak tartott svájci frankot vásárolták.

Ezektől a vételektől ugyanakkor a frank vészesen erősödött az euróval szemben, és már elért egy olyan szintet, ami a svájci gazdaság stabilitását veszélyeztette. Mint kiderült, a túl erős frank sem jó, ez ugyanis deflációt idézhet elő, és visszaveti az exportot.

2012. november 24. 07:51

2012. november 24. 07:51

Mennyi pénzt veszíthet Magyarország?

A magyar gazdaságnak szinte létkérdés, mennyit hagy az EU a strukturális, kohéziós és agráralapokban, de az sem mindegy, mennyit tudunk lehívni. Mennyi pénzről van szó valójában?

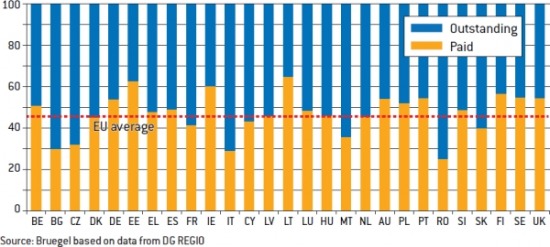

A fenti kérdés igazából két kérdés: mennyit adnak, illetve mennyit tudunk ténylegesen is megkapni? A mostani viták kereszttüzében az első kérdés áll, ami érthető abból a szempontból, hogy most erről döntenek. De ezzel együtt az is igaz, hogy ténylegesen akkor sem jutna nekünk kevesebb, ha esetleg kevesebbet adnának, de ehhez a kevéshez jobban és hatékonyabban, sikeresebben hozzá tudnánk férni. Márpedig az eltérés igen nagy - akár jóval nagyobb annál a 30 százaléknál is, amiről a brüsszeli vita és alkudozás egyelőre tovább folyik. (Bővebben lásd "EU költségvetés 2014-20: fókuszban a rugalmasság" című cikkünket a jobb oldali hasábban)

EU-s pénzek kifizetésének alakulása 2011-ig

Forrás: Bruegel

Forrás: Bruegel

Az EU-s pénzek felhasználásáról 2011-ig bezárólag vannak értelmezhető adatok, a dinamikák ezekből az adatsorokból is jól láthatóak. A Bruegel összesítése szerint a magyar forrás-felhasználási képesség (abszorpció) az uniós átlagnak felel meg, ami azért azt is jelenti, hogy van hova fejlődni: a kelet-európai blokk egykori államai közül jóval hatékonyabbak a pénzlehívásban az észtek, a litvánok, a lettek és a lengyelek is. Nekik is fontos ezzel együtt, hogy "mivel főzhetnek" 2014 és 2020 között, a "Kohézió barátai" nevű csoportosulásnak Magyarországgal és a régió többi államával együtt ugyanis ők is a tagjai.

Utolsó kommentek